Là một trong những Ngân hàng nhà nước lớn nhất nước ta, giá cổ phiếu của Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BID) đã có khá nhiều sự điều chỉnh trong thời gian vừa qua. Điều này có thể dễ hiểu bởi trong thời kì dịch bệnh Covid-19 bùng phát, các chính sách về tiền tệ của nhà nước ảnh hưởng không nhỏ đến kết quả hoạt động kinh doanh và vốn của ngân hàng. Một cơ hội cho các nhà đầu tư bắt đáy sẽ được mở ra khi giá của cổ phiếu này có khả năng sẽ test lại đáy như hồi tháng 01/2021. Hãy cùng chúng tôi phân tích kĩ hơn về cổ phiếu này trong thời gian tới qua bài viết dưới đây nhé.

Sơ lược về BID

BID chính thức lên sàn Hose vào ngày 24/01/2014 với mức giá khởi điểm là 18.700 đồng. BIDV đăng ký niêm yết toàn bộ số cổ phiếu hiện hữu, với hơn 2,8 tỷ đơn vị, tổng giá trị niêm yết theo mệnh giá là hơn 28.112 tỷ đồng.

BIDV đã chào bán cổ phiếu lần đầu ra công chúng thành công từ cuối năm 2011. Tuy nhiên, do thời điểm và điều kiện thị trường chưa thuận lợi mà ngân hàng này đã lỡ hẹn chào sàn nhiều lần.

Cho đến thời điểm hiện tại, mức giá của cổ phiếu này đã tăng lên mức 39.650 đồng. Mức giá hiện tại đã tăng hơn gấp đôi so với mức giá khởi điểm. Cổ phiếu của ngân hàng này đã trở thành một trong những trụ cột của thị trường ngân hàng Việt Nam trên sàn giao dịch chứng khoán. Bởi lẽ trong thời gian qua, việc tăng giảm của BID có ảnh hưởng rất lớn đến sự tăng giảm của VN-Index.

Những tín hiệu tích cực trong tài sản

Trong quý 2/2021, BID ghi nhận nhóm nợ có khả năng mất vốn (nợ nhóm 5) giảm hơn 1,000 tỷ đồng, giảm 5% so với đâu năm. Nợ nghi ngờ (nợ nhóm 4) giảm hơn 310 tỷ đồng, giảm 12%. Nợ nhóm dưới tiêu chuẩn (nợ nhóm 3) tăng mạnh 40% khi mà số khách hàng bị ảnh hưởng bởi dịch bệnh gia tăng.

Tổng nợ xấu giảm 2% so với đầu năm xuống còn 20.960 tỷ đồng; tương đương tỷ lệ nợ xấu là 1,62% (so với 1,76% tại thời điểm cuối năm 2020). Trong khi đó, tỷ lệ nợ nhóm 2 cũng giảm còn 1,09% (từ 1,12% tại thời điểm cuối năm 2020).

Tổng chi phí dự phòng Q2/2021 tăng mạnh 91% so với cùng kỳ lên 8.251 tỷ đồng. Tổng chi phí dự phòng 6 tháng đầu năm 2021 là 15.424 tỷ đồng (tăng 48,9% so với cùng kỳ). Nếu không tính chi phí dự phòng trích lập cho trái phiếu VAMC trong 6 tháng đầu năm 2020, thì chi phí dự phòng 6 tháng đầu năm 2021 tăng 85,5% so với cùng kỳ.

Theo đó, hệ số LLR tăng lên 132%, từ chỉ 89% tại thời điểm cuối năm 2020. Trong khi đó đệm dự phòng cụ thể cũng tăng lên 104% (từ 56% tại thời điểm cuối năm 2020).

Tỷ lệ nợ xấu mới hình thành tiếp tục giảm xuống 0,24% (từ 0,26% trong Q1/2021). Trong khi đó tỷ lệ lãi dự thu/tài sản sinh lãi vẫn ổn định ở 0,81%.

Việc duy trì tỷ lệ nợ xấu cao sẽ giúp linh hoạt hơn trong việc giảm trích lập dự phòng. Từ đó có thể tăng thu nhập cho ngân hàng.

Nợ ngoại bảng còn ở mức cao

Các khoản nợ tiềm ẩn nằm ngoài bảng cân đối cân toán tăng hơn 50,000 tỉ đồng, cao hơn 25% so với cùng kỳ. Trong bối cảnh dịch Covid-19 bùng phát mạnh và đang gây khó khăn cho nhiều doanh nghiệp thì các khoản nợ này cũng có thể sẽ để lại nhiều rủi ro cho ngân hàng.

Kết quả kinh doanh tăng trưởng

Việc gia tăng khoản tiền gửi không kỳ hạn, giảm chi phí vốn huy động, cải thiện NIM (tỷ lệ thu nhập lãi thuần), cùng với đó là kiểm soát tốt chi phí hoạt động đã giúp BID ghi nhận kết quả kinh doanh tích cực đặc biệt là thu nhập lãi thuần.

Trong quý 2/2021, hoạt động chính thu về gần 12,698 tỷ đồng thu nhập lãi thuần, tăng 83% so với cùng kỳ. Các nguồn thu ngoài lãi có kết quả tích cực. Lãi từ dịch vụ tăng 46% (1,765 tỷ đồng), lãi từ kinh doanh ngoại hối tăng 2% (405 tỷ đồng), lãi từ hoạt động khác tăng 76% (2,161 tỷ đồng). Tỷ lệ thu nhập ngoài lãi trên tổng thu nhập hoạt động (NOII/TOI) của BID đạt trên 25%.

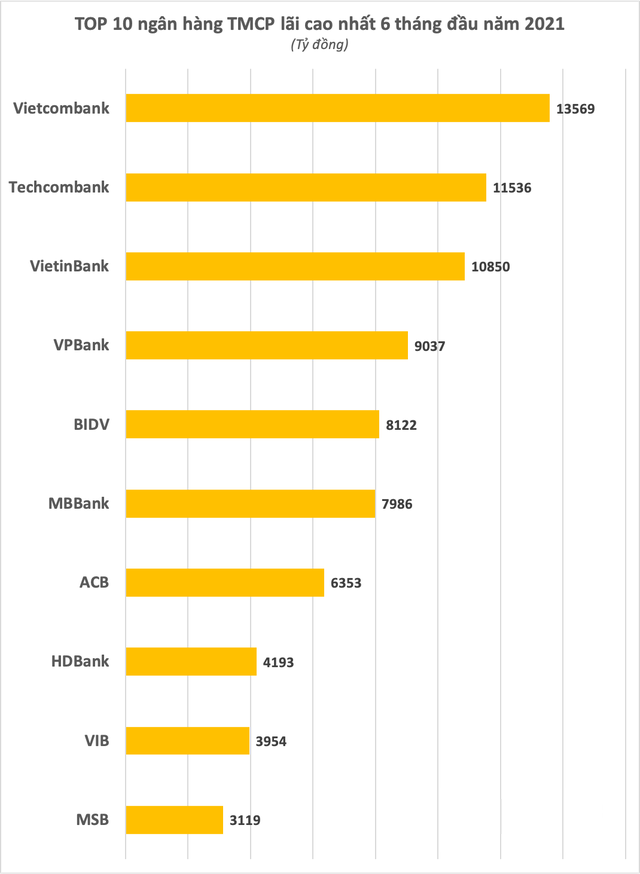

Lũy kế 6 tháng đầu năm, BID ghi nhận lãi trước tăng hơn 80% so với cùng kỳ, đạt hơn 8,122 tỷ đồng.

Chi phí dự phòng tăng, chất lượng tài sản của BID đã cải thiện ngày càng rõ rệt. Thể hiện rõ qua đệm dự phòng tăng, tỷ lệ nợ xấu mới hình thành và lãi dự thu giảm.

Trong giai đoạn 2021-2025, BID sẽ tiếp tục đẩy mạnh chiến lược chuyển đổi số. Mục tiêu nhằm tập trung gia tăng các nguồn thu phi lãi, tăng cường dịch vụ ngân hàng điện tử. Nhờ đó tối đa hóa các nguồn thu và kiểm soát chi phí.

Tỷ lệ đòn bẩy cao nhưng hiệu quả sinh lời còn hạn chế

Các ngân hàng có tỷ lệ đòn bẩy thấp hơn trung bình ngành không phải lúc nào cũng an toàn. Nhà đầu tư còn phải xét đến nhiều yếu tố khác như uy tín, bề dày kinh nghiệm… Tuy nhiên, những ngân hàng có tỷ lệ đòn bẩy quá cao thì chắc chắn sẽ rủi ro.

BID hiện là một trong những ngân hàng đứng đầu thị trường về tỷ lệ đòn bẩy Equity Multiplier. Tính đến quý 2/2021, tỷ lệ đòn bẩy của BID đạt 19.41 lần. Đây là mức cao với trung bình ngành là 12.82 lần.

Mặt khác, các chỉ tiêu về hiệu quả sinh lời trên vốn chủ sở hữu (ROEA) và tổng tài sản bình quân (ROAA) của BID đều thấp so trung bình ngành cũng như so với các ngân hàng cùng quy mô như VCB hay CTG.

Cấp thiết tăng vốn điều lệ

Sau tăng tốc tín dụng cuối năm 2020 và quyết định chi trả cổ tức năm 2019 bằng tiền mặt với tỷ lệ 8%. Tính tại ngày 31/12/2020, hệ số CAR của BID chỉ đạt 8.61%, giảm từ mức 8,77% tại ngày 31/12/2019.

Tại ĐHCĐ 2021, BID đã thông qua phương án tăng vốn. Trong đó bao gồm phát hành 207.3 triệu cổ phiếu để trả cổ tức năm 2019 với tỷ lệ 5.2%, phát hành 281.5 triệu cổ phiếu để trả cổ tức năm 2020 với tỷ lệ 7%. Thời gian thực hiện chia cổ tức bằng cổ phiếu dự kiến trong quý 3 và quý 4/2021.

BID cũng dự kiến chào bán thêm 8.5% vốn phát hành thêm 341.5 triệu cổ phần mới bằng hình thức chào bán ra công chúng hoặc chào bán riêng lẻ, tương đương 8.5% vốn điều lệ. Thời gian dự kiến trong giai đoạn 2021-2022 sau khi được chấp thuận từ cơ quan có thẩm quyền.

Hệ số CAR của BID hiện chỉ đang ở mức an toàn. Do đó áp lực tăng vốn điều lệ của ngân hàng này là rất cấp thiết. Khi mà tài sản rủi ro tăng lên trong tương lai sẽ khiến cho chỉ tiêu này sẽ giảm dần. Và khi đó sẽ khiến cho việc mở rộng hoạt động cấp tín dụng của ngân hàng bị hạn chế.

Triển vọng đầu tư

Giá cổ phiếu BID đã trải qua quá trình điều chỉnh kéo dài suốt từ tháng 06/2021 cho đến nay. Những đỉnh mới và đáy mới thấp hơn (lower lo, lower high) liên tục xuất hiện cho thấy xu hướng giảm đang hiện diện.

Chỉ báo MACD đang hình thành phân kỳ giá lên (bullish divergence) với giá. Nếu tín hiệu mua xuất hiện trong thời gian tới thì triển vọng sẽ rất tích cực.

Đáy cũ tháng 10/2020 và tháng 01/2021 (tương đương vùng 36,500-38,000) sẽ là hỗ trợ mạnh trong thời gian tới. Việc mua vào tại đây được ủng hộ.