Mục tiêu lớn nhất để có thể áp dụng được các chiến lược giao dịch là các thương nhân làm sao để phân tích được các kỹ thuật. Để để có hướng đi chuẩn xác và hiệu quả nhất, một trong số đó chính là sử dụng công cụ giao dịch tín hiệu divergence phân kỳ.

Như vậy, để nắm được divergence phân kỳ là gì, đầu tiên bạn cần hiểu rõ về phân kỳ có thể giống như một lý thuyết hay một kiến thức nào mà bạn từng đọc, và có những điểm khác, hãy cùng ducatiny.com điểm qua nhé! Thậm chí, bên cạnh đó cũng có những điều là trái ngược với suy nghĩ thông thường của bạn về nội dung này. Thực tế, chúng ta hoàn toàn có thể sử dụng phân Kỳ với bất kỳ một chỉ báo kỹ thuật thông dụng nào. Đặc biệt như RSI, STOCHASTIC, MACD,…tùy vào sở thích và sự phù hợp mà chúng ta có những sự lựa chọn khác nhau.

Khái niệm về Divergence phân kỳ

Divergence – phân kỳ là 1 dấu hiệu sớm nhất cho thấy sự suy yếu tiềm ẩn của thị trường. Thông qua các chỉ báo kỹ thuật hay nói cách khác thì Divergence cho thấy dấu hiệu của khả năng đảo chiều một cách sớm nhất có thể. Vì thế cho nên chúng ta cần hiểu rằng Phân Kỳ như 1 con sóng ngầm bên dưới. Sẽ đi ngược lại với với con sóng giá đang nổi trên mặt nước. Điều đó có nghĩa rằng trong 1 xu hướng tăng giá thì giá đang tạo thành các con sóng tăng dần lên.

Và khi xuất hiện phân kỳ tức là có 1 con sóng ngầm của xung lực tiềm ẩn đang đi ngược lại. Điều này cảnh báo giá có thể sẽ đảo chiều đi xuống. Hoặc ít nhất nó cũng cho thấy sức tăng của thị trường đang suy yếu đáng kể. Trong 1 xu hướng giảm giá thì ngược lại. Divergence là tín hiệu xuất hiện khá phổ biến trên thị trường. Và rất có ý nghĩa đối với nhà đầu tư theo trường phái phân tích kỹ thuật.

Sự phân kỳ được thể hiện khi quan sát biểu đồ giá và đường chỉ báo. Vậy chúng ta cần biết đến một số chỉ báo quan trọng. Có một số chỉ báo kỹ thuật đã trở nên phổ biến đối với các nhà giao dịch để xác định động lượng thị trường. Trong đó có thể kể đến những cái tên như MACD, RSI hay Stochastic Oscillator.

Có nên sử dụng phân kỳ trong trading không ?

Phân kỳ là một trong tín hiệu quan trọng trong giao dịch theo xu hướng. Chúng ta nên kết hợp sử dụng phân kỳ với các mô hình giá. Mô hình nến và các vùng hỗ trợ kháng cự quan trọng trên nhiều khung thời gian để tăng xác suất thắng mỗi lần vào lệnh. Không nên quá lạm dụng phân kỳ trong trading để tránh những thua lỗ không đáng có. Chúng ta sử dụng tín hiệu này như một chiến lược để giao dịch đổi chiều xu hướng, cụ thể ở đây là từ tăng sang giảm. Tuy nhiên chúng ta nên chờ thêm tín hiệu khác để vào lệnh.

Các loại phân kỳ trong trading

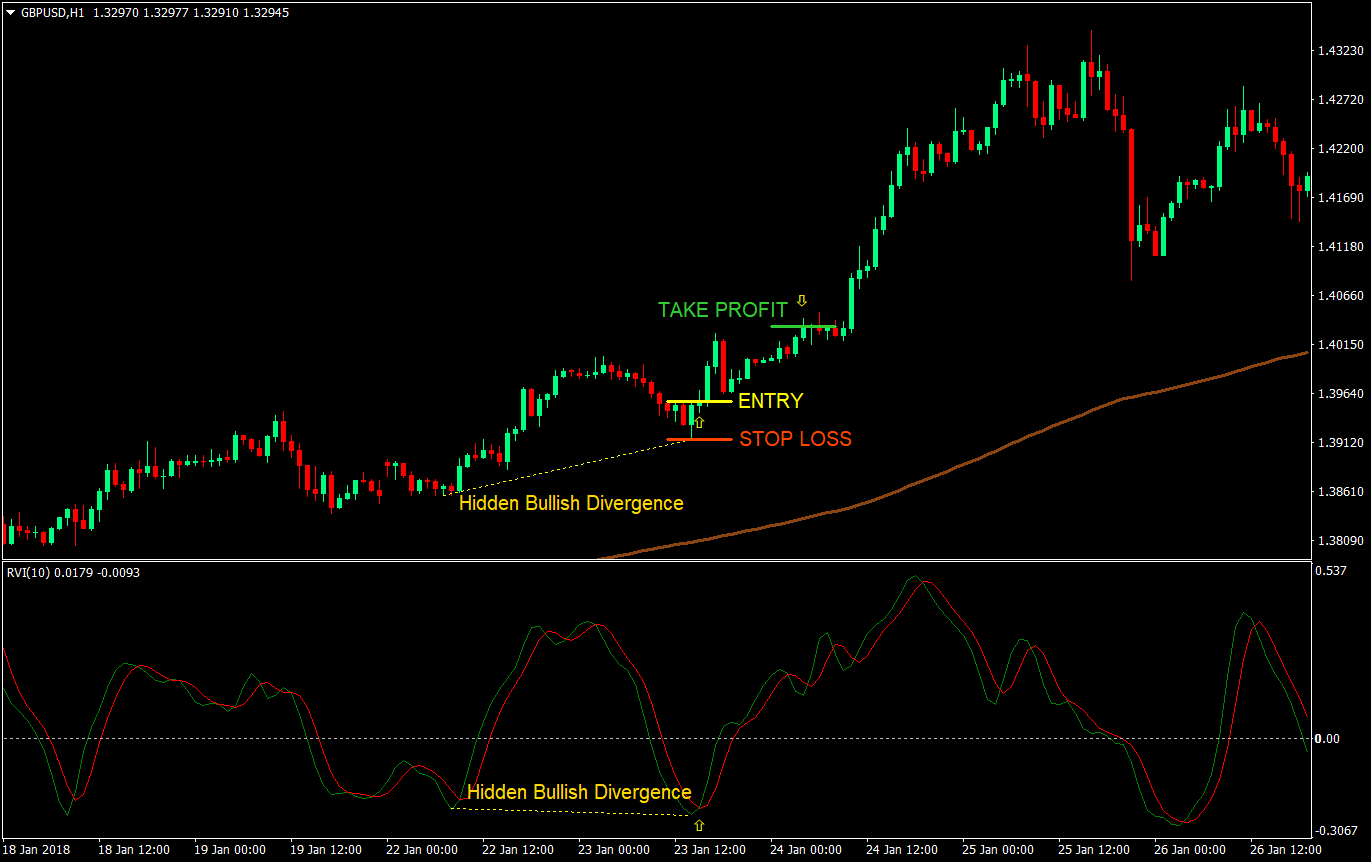

Phân kỳ có thể chia làm 2 loại là phân kỳ giá lên – bullish divergence và phân kỳ giá xuống – bearish divergence. Trong trường hợp phân giá lên là hiện tượng giá liên tục giảm và tạo đáy sau thấp hơn đáy trước. Trong khi đó chỉ báo dao động lại tạo đáy sau cao hơn đáy trước. Đây là tín hiệu cảnh báo cho thấy xu hướng giảm đang yếu dần. Và khả năng giá đang hình thành đáy là khá cao, báo hiệu sự đảo chiều trong thị trường.

Ngược lại phân kỳ giá xuống là hiện tượng giá liên tục tăng và tạo đỉnh sau cao hơn đỉnh trước. Trong khi đó chỉ báo dao động lại tạo đỉnh sau thấp hơn đỉnh trước. Đây là tín hiệu cảnh báo cho thấy xu hướng tăng đang yếu dần. Và khả năng giá đang hình thành đỉnh là khá cao, báo hiệu sự đảo chiều trong thị trường.

Một số lưu ý quan trọng khi sử dụng phân kỳ

Kết hợp phân tích đa khung thời gian

Sự xuất hiện của phân kỳ trong một xu hướng không đồng nghĩa với việc xu hướng đó sẽ kết thúc. Trái lại, phân kỳ có thể tồn tại trong khoảng thời gian khá lâu trước khi xu hướng thực sự thay đổi. Do đó, các trader cần xem phân kỳ như là tín hiệu cảnh báo. Và nên kết hợp với các công cụ xác định xu hướng như kháng cự/hỗ trợ, trendline, trung bình động, RSI, MACD,… Trước khi đưa ra các quyết định đầu tư để đảm bảo tính chính xác và chắc chắn rằng tín hiệu sẽ hạn chế bị sai.

Các phân kỳ giá xuống thường xuất hiện bên dưới các ngưỡng kháng cự mạnh. Tương tự, khi giá chạm những vùng hỗ trợ mạnh thì cũng thường hình thành các phân kỳ giá lên. Chúng ta cần kết hợp phân tích đa khung thời gian. Ít nhất là nên xem xét thêm khung thời gian lớn hơn. Để tránh nhiễu tín hiệu từ đó dẫn tới tín hiệu phân kỳ có khả năng không chính xác.

Cần kết hợp với yếu tố xu hướng

Xu hướng là điều hết sức quan trọng và cần kết hợp với yếu tố xu hướng. Nhất là xu hướng của khung lớn hơn. Cũng cần lưu ý thêm vấn đề khối lượng. Bởi vì tuy rằng tín hiệu Phân Kỳ bản chất cốt lõi nó chứa dấu hiệu của khối lượng trong đó rồi. Nhưng nếu xem thêm khối lượng giao dịch cụ thể của từng cây nến ngay khu vực. Tạo các đỉnh đáy phân kỳ thì sẽ càng hiệu quả hơn. Từ đó hạn chế được rủi ro của trader và gia tăng lợi nhuận. Nếu Tín hiệu phân kỳ xảy ra ở khu vực quan trọng. Điều đó đồng nghĩa với là các mức hỗ trợ. Và kháng cự về mặt kỹ thuật thì càng đáng tin cậy hơn, giúp tín hiệu đó chính xác cao hơn.

Xem xét và trải nghiệm thực chiến

Cần tư duy các mức hỗ trợ kháng cự, hay là các mức giá quan trọng là một vùng giá. Khi tạo đỉnh đáy 2 để hoàn tất dấu hiệu phân kỳ, tức là gồm nhiều cây nến. Do vậy việc xem xét vào lệnh chính xác tại cây nến nào nó quyết định rất lớn đến sự thành bại của lệnh giao dịch. Sự chính xác sẽ tăng dần lên sau khi chúng ta có trải nghiệm thực chiến. Và đúc rút thêm trong quá trình giao dịch.

Hoàn toàn có thể áp dụng tín hiệu Phân Kỳ cho quyết định chốt lời 1 lệnh đang chạy. Ít nhất nó cũng sẽ mang lại cho chúng ta sự chủ động về tâm lý và tránh được những tình trạng chốt lời quá sớm. Ảnh hưởng đến việc lợi nhuận quá ít so với rủi ro.

Cuối cùng là giao dịch là xác suất, cần lưu ý phân kỳ cũng có thể bị sai. Việc áp dụng nó sao cho đúng sẽ dựa hoàn toàn vào khả năng và kinh nghiệm của mỗi người. Do đó tránh việc tâm lý bị sao nhãng khi gặp một tín hiệu sai. Và tránh việc quá tự tin khi gặp một tín hiệu phân kỳ đúng.